受疫情影响,2020年家电行业受到不同程度的影响,整体面临“求生存”的状况。而小家电市场则异军逆袭,部分小家电企业的产品销量、净利、股价均翻倍增长,有些小家电品类甚至成了网红爆品。

在渠道方面,小家电企业在2020年加快了向线上转型的步伐。但业内人士表示,线上优势并不意味着小家电企业具有绝对的机会,线下市场依旧在体验与售后等方面具有不可替代的优势。

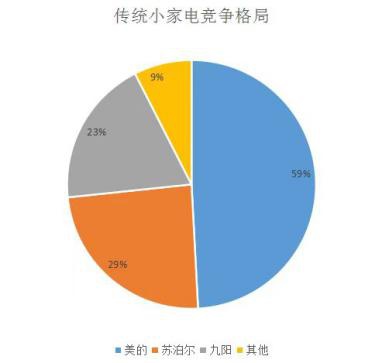

目前,美的、苏泊尔(002032,股吧)、九阳三家厂商已占据小家电市场绝大部分份额,但小家电企业重营销、轻研发问题依旧严重。业内人士表示,小家电产品将进一步细分,厂商需从高端、智能和健康化品类中寻求增长点。

小家电受追捧,企业产品销量、净利、股价翻倍增长

疫情期间,全民点燃厨艺大赛,并研制出“电饭煲蒸蛋糕”、“空气炸锅炸鸡”一系列网红食谱。阿里平台数据显示,厨房小家电3、4月份的销量分别同比增长31.3%和31.5%,厨房电器类目下可监测的子类目从2019年1月份的42个增长到了2020年4月份的59个。

疫情稳定后,用户对于小家电的购买热情也并没有消退,2020年双十一期间小家电销量也大爆发,11月1日,京东双节活动开场仅1小时,健康小家电成交额达去年同期3倍,前2小时,厨房小家电成交额超过去年全天。

奥维云网分析称,小家电受追捧的主要原因有三点,首先,目前人群细分化、场景多元化市场需求广;其次,契合当代线上营销热潮;最后,满足消费者在消费升级下的需要。

小家电企业的业绩也取得了不同程度增长,净利润甚至翻倍。2020年前三季度,小熊电器(002959,股吧)实现营收24.98亿元,同比增长45.14%,净利润3.22亿元,同比增长92.04%;科沃斯(603486,股吧)实现营收41.42亿元,同比增长20.25%,实现归属于母公司股东的净利润2.5亿元,同比增长147.17%。

受业绩增长推动,资本市场对以小熊、科沃斯、新宝等为代表的小家电的投资热情上扬,2020年年内,相关企业的股价均实现翻倍,其中美的集团更是实现了50%以上涨幅。

对此,香颂资本执行董事沈萌对蓝鲸TMT记者分析称,“小家电企业一般是从智能化、网络化特征的角度开发一些面向年轻消费者的小家电产品,在细分领域中比传统家电企业更加灵活,更加贴近于年轻群体的消费需求,单品的收益率要比传统家电企业高,所以在资本市场中的估值比较高。”

小家电销量线上渠道占比超8成,线下渠道仍具潜力

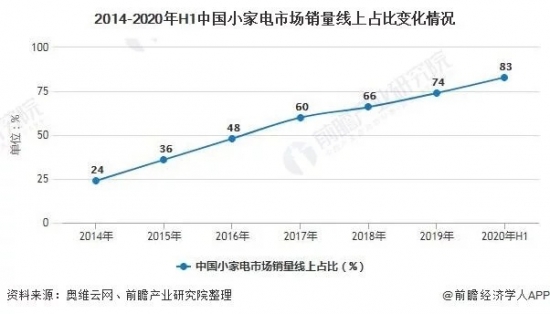

小家电的逆势增长离不开线上渠道的基因,线上市场是国产小家电的生命线。弗若斯特沙利文报告显示,小家电线上销售额超过线下的格局在2018年就已经形成。奥维云网数据显示,中国小家电市场销量线上比重从2014年的24%猛增到2020年上半年的83%。

而值得注意的是,小家电线下销量也呈现出家电品类整体的颓势,根据全国家用电器工业信息中心数据显示,2020年第三季度,国内小家电市场线上渠道销量同比增长10.6%,线下渠道则相应下跌了13.3%。

可以说,近年来小家电企业启动了全方位的线上转型。但多名业内人士对记者表示,线上优势的不断扩大并不意味着新兴小家电企业具有绝对的机会。

奥维云网分析称,在互联网线上营销的带动下能较其他品类产品更快速进入消费者眼中,火速爆卖,但是也因为受限因素较多,从而使得市场需求容量有限,很快触碰到“天花板”。例如随行杯品类,就受季节影响较为明显,并且也受到促销影响,促销节点会迎来热卖,造成产品发展波动较大。

此外,小家电的售后一直受到业内外广泛诟病。北京市民张宇(化名)对记者表示:“如果收到货后有外观问题,可能怕麻烦,在不影响使用的情况下就不会去退换,如果出现功能问题,退换货有时也需要寄回鉴定,而小家电一般价格便宜,来回邮寄又耗费时间,很多问题处理到最后用户都没有耐心了。”

多名业内人士对记者表示,小家电的线下渠道仍具有巨大潜力,首先,线下渠道在产品体验、售后服务等方面具有不可替代的优势;其次,随着线上流量的饱和,线下流量成为小家电企业的必争之地。

重营销、轻研发问题待解,高端、智能、健康化成趋势

受益于消费升级,小家电市场的未来增长空间远大于大家电,中商产业研究院预测,2021年我国小家电市场规模将达4868亿元。

前瞻产业研究院数据显示,美国家庭小家电个数为31.5个,英国、澳大利亚、德国和法国家庭小家电数量在20-30个之间,中国家庭拥有小家电数量为9.5个,较欧美国家差距较大,仍有较大发展空间。

然而,前瞻产业研究院数据同时显示,就目前市场格局来看,美的、苏泊尔、九阳三家厂商已经占据了绝大部分市场份额。美九苏三足鼎立之下,不同细分品类在激烈竞争。

与此同时,小家电的市场前景也吸引了越来越多的资本入局。奥维云网的数据显示,2019年1月-2020年3月,厨房小家电的线上品牌数增长约100个,而2017-2019年,两年间仅增长了约60个。如何保证自己不掉队,不被市场淘汰,已成为各个小家电企业首先要考虑的问题。

此外,小家电企业“重营销、轻研发”的问题一直被业内外所诟病。以小熊电器为例,从其财务数据来看,虽然该公司营收与净利均实现增长,但研发费用明显偏低。小熊电器2020年前三季度研发投入仅为0.73亿元,较上期增长37.65%,但在收入中的占比仍低于3%;相比之下,小熊电器的销售费用则一直居高不下,2020年前三季度合计销售费用3.45亿元,占总营收的13.81%。

奥维云网分析称,大部分的“网红小家电”技术门槛都较低,当一些产品制造商嗅到红利之后很快便能进入市场,用低价的方式带来激烈的竞争,使得产品本身很难再有溢价能力,大幅促销降价成为常态。

谈及小家电的未来发展方向,中商产业研究院认为,小家电产品也进一步细分,产品结构升级趋势明显,高端、智能和健康的小家电产品市场占有率提升,成为拉动市场增长的主要动力;未来小家电产品的研发生产方向,将从单一实用主义逐渐向个性化、可定制化发展。